Бухгалтерия расчет заработной платы. Налоги с зарплаты уплачиваемые работодателем. Установление заработной платы

Три работника: начальник отдела Петухов с окладом 50000 руб., секретарь отдела Быкова с окладом 20000 руб. и менеджер отдела Гусев с окладом 30000 руб.

Расчет будем проводить по следующей схеме:

- расчет оклада или тарифной ставки в соответствии с отработанным временем;

- начисление стимулирующих и компенсационных выплат;

- определение положенных вычетов по НДФЛ;

- удержание НДФЛ;

- начисление страховых взносов;

- удержания из заработной платы;

- расчет заработной платы к выплате.

Пример расчета заработной платы в цифрах

Исходные данные по работникам:

Петухов:

- Оклад 50000;

- Премия 20000;

- Отработано в сентябре 15 дней;

- Трое детей;

- Аванс за сентябрь 10000;

- Начислено с начала года 560000.

____________________________________________

Быкова:

- Оклад 20000;

- Премия 0;

- Отработано в сентябре 22 дня;

- Детей нет;

- Аванс за сентябрь 5000;

- Начислено с начала года 160000;

____________________________________________

Гусев:

- Оклад 30000;

- Премия 10000;

- Отработано в сентября 20 дней;

- Один ребенок;

- Аванс за сентябрь 8000;

- Алименты на ребенка — 1/3 от зарплаты;

- Начислено с начала года 320000.

Расчет заработной платы:

Петухов:

1.Оклад

В сентябре 2015 года 22 рабочих дня, но Петухов отработал только 15, значит начисленный оклад должен соответствовать отработанному времени:

Оклад = 50000 * 15/22 = 34090.

— премия в размере 20000.

За сентябрь начислено = 34090 + 20000 = 54090.

3. Налоговые вычеты

У Петухова три ребенка, на каждого положен стандартный налоговый вычет по НДФЛ при условии, что заработная плата, рассчитанная нарастающим итогом с начала года, не достигла 280000 (350 000 руб. с 1 января 2016 года).

С 01.01.2015 по 31.08.2015 Петухову начислено 560000, значит вычеты по НДФЛ ему не положены.

4. Удержание НДФЛ

НДФЛ = 54090 * 13% = 7031.

Страховые взносы платятся с заработной платы работника в Пенсионный фонд, Фонд социального страхования и Фонд обязательного медицинского страхования. Страховые взносы считают от суммы заработной платы до удержания НДФЛ.

Ставка взноса в ПФР — 22% до тех пор, пока суммарная з/п с начала года не достигнет 710000, свыше этой суммы применяется ставка 10%.

Ставка взноса в ФСС — 2,9% до тех пор, пока суммарная з/п с начала года не достигнет 670000, свыше этой суммы взнос не платится.

У Петухова критичные отметки не достигнуты.

- Взнос в ПФР = 54090 * 22% = 11900.

- Взнос в ФСС = 54090 * 2,9% = 1569.

- Взнос в ФФОМС = 54090 * 5,1% = 2759.

6. Удержания из зарплаты

Из заработной платы следует удержать суммы по исполнительным листам, алименты, материальный ущерб, аванс, НДФЛ.

Из зарплаты Петухова нужно удержать:

- НДФЛ — 7031;

- аванс — 10000.

7. Расчет зарплаты к выплате

З/п к выплате = 54090 — 7031 — 10000 = 37059.

____________________________________________

Быкова:

1.Оклад

В сентябре 2015 года Быкова отработала 22 дня, то есть полный рабочий месяц.

Оклад = 20000.

2. Дополнительные стимулирующие выплаты — не предусмотрены для Быковой.

За сентябрь начислено = 20000.

3. Налоговые вычеты

У Быковой детей нет и другие вычеты ей не положын.

4. Удержание НДФЛ

С начисленной заработной платы работодатель должен удержать НДФЛ по ставке 13%.

НДФЛ = 20000 * 13% = 2600.

5. Начисление страховых взносов

- Взнос в ПФР = 20000 * 22% = 4400.

- Взнос в ФСС = 20000 * 2,9% = 580.

- Взнос в ФФОМС = 20000 * 5,1% = 1020.

6. Удержания из зарплаты

Из зарплаты Быковой нужно удержать:

- НДФЛ — 2600;

- аванс — 5000.

7. Расчет зарплаты к выплате

З/п к выплате = 20000 — 2600 — 5000 = 12400.

____________________________________________

Гусев:

1.Оклад

В сентябре 2015 года 22 рабочих дня, но Петухов отработал только 20:

Оклад = 30000 * 20/22 = 27273.

2. Дополнительные стимулирующие выплаты — премия в размере 10000.

За сентябрь начислено = 27273 + 10000 = 37273.

3. Налоговые вычеты

У Гусева один ребенок, на которого положен стандартный налоговый вычет по НДФЛ при условии, что заработная плата, рассчитанная нарастающим итогом с начала года, не достигла 280000 (350 000 руб. с 1 января 2016 года).

С 01.01.2015 по 31.08.2015 Гусеву начислено 320000, значит вычеты по НДФЛ ему не положены.

4. Удержание НДФЛ

С начисленной заработной платы работодатель должен удержать НДФЛ по ставке 13%.

НДФЛ = 37273 * 13% = 4845.

5. Начисление страховых взносов

- Взнос в ПФР = 37273 * 22% = 8200.

- Взнос в ФСС = 37273 * 2,9% = 1081.

- Взнос в ФФОМС = 37273 * 5,1% = 2199.

6. Удержания из зарплаты

Из зарплаты Гусева нужно удержать:

- НДФЛ — 4845;

- аванс — 8000;

- алименты 1/3 от 37273 = 12424.

7. Расчет зарплаты к выплате

Заработная плата для работника является денежным выражением результата его труда, который обладает свойством повышать мотивацию работника и придавать объективную ценность его деятельности. Нисколько не преуменьшая значимость трудового процесса как такового для каждого работающего человека, будет справедливо отметить, что основной смысл его трудовой деятельности придает денежное вознаграждение за труд.

В современном мире противоречия относительно оплаты труда между работником и работодателем нивелируются единым законодательством, которое унифицирует и стандартизирует вопросы, возникающие в связи с оплатой труда, включая расчет заработной платы, способ и время ее выплаты.

Расчет заработной платы производится на основании нормативов, с одной стороны, и конкретных документов, в которых зафиксирована заработная плата работника, а также особые условия ее начисления, с другой стороны.

К этим документам относятся:

- Трудовой договор, в котором фиксируется величина заработной платы, а также устанавливается время выплаты авансовой и основной частей.

- Приказ о приеме на работу, в котором, помимо величины заработной платы и других стимулирующих выплат, указывается, с какого дня сотрудник приступил к выполнению своих трудовых обязанностей.

- Табель учета рабочего времени.

- Документы, подтверждающие выполнение работ при сдельной оплате труда: акты выполненных работ, наряды, маршруты и т.п.

- Приказы о премировании или дисциплинарном взыскании.

- Другие внутренние документы организации, влияющие на формирование заработной платы.

Расчет зарплаты при повременной системе оплаты труда

Повременная система оплаты труда является наиболее распространенной и используемой не только в России, но и в западных странах. В основе повременной системы лежит тариф (оклад, дневная тарифная ставка, часовая тарифная ставка), который человек получает, находясь на рабочем месте и исполняя свои рабочие функции. К тарифу на основе отработанного времени могут добавляться другие выплаты, составляющие заработную плату:

- За квалификацию.

- За вредность.

- За риск и т.п.

Учет отработанного времени ведется в табеле.

В зависимости от применяемого в повременной системе тарифа расчет заработной платы будет немного варьироваться.

Расчет на основе оклада

Применяется следующая формула:

(Оклад) / (Количество рабочих дней) * (Количество фактически отработанных дней).

Пример 1

Предположим, что оклад сотрудника составляет 25874 руб., количество рабочих дней в месяце составляет 21, из которых 5 дней сотрудник находился на больничном. При этом средний дневной заработок сотрудника составляет 1202 руб. Заработная плата будет рассчитана:

25874 / 21 * 16 + 1202*5 = 25723,52 руб

Расчет на основе дневной тарифной ставки

Рассчитывается по следующей формуле: (Дневная тарифная ставка) * (Количество фактически отработанных дней).

Пример 2

Предположим, дневная тарифная ставка сотрудника составляет 1232 руб. Количество рабочих дней в месяце составляет 21, из которых 5 дней сотрудник находился на больничном. При этом средний дневной заработок сотрудника составляет 1202 руб. Заработная плата будет рассчитана:

1232 * 16 + 1202 * 5 = 25722 руб

Расчет на основе часовой тарифной ставки

Применяется такая формула:

(Часовая тарифная ставка) * (Фактическое количество часов, отработанное в месяце).

Пример 3

Предположим, что часовая тарифная ставка сотрудника составляет 154 руб. Рабочий день является восьмичасовым. Количество рабочих дней в месяце составляет 21, из которых 5 дней сотрудник находился на больничном. При этом средний дневной заработок сотрудника составляет 1202 руб. Заработная плата будет рассчитана:

154 * 8 * 16 + 1202 * 5 = 25722 руб

Сдельная система оплаты труда была разработана Ф. Тейлором, который занимался научными исследованиями организации труда и в 1884 году впервые использовал дифференцированный подход к оплате труда. Величина ставки критерийно зависит от индивидуальной производительности.

Сдельная система оплаты труда была разработана Ф. Тейлором, который занимался научными исследованиями организации труда и в 1884 году впервые использовал дифференцированный подход к оплате труда. Величина ставки критерийно зависит от индивидуальной производительности.

Существует несколько видов сдельной системы оплаты труда. Мы рассмотрим традиционную форму сдельно-прогрессивной оплаты труда.

Сдельно-прогрессивная форма оплаты труда предусматривает определенную норму выработки, до достижения которой оплата труда происходит по одной цене, после превышения нормы – по повышенной. Это позволяет дополнительно стимулировать работников.

Сдельно-прогрессивная ежедневная заработная плата рассчитывается по следующей формуле:

(Количество выполненной ежедневной работы, не превышающей нормы выработки) * (Цена работы) + (Количество выполненной ежедневной работы сверх нормы выработки) * (Цена работы сверх нормы выработки).

Если расчет происходит по каждому дню, то далее дни суммируются.

Если расчет происходит, исходя из выполненной месячной работы, то сначала путем деления месячной выработки на количество фактически отработанных дней находится средняя дневная выработка, из которой вычитается норма выработки.

(Количество выполненной ежедневной работы, не превышающей норму выработки) * (Цена работы) + (Средняя ежедневная переработка сверх нормы выработки) * (Цена работы сверх нормы выработки) * (Количество фактически отработанных дней).

Пример 4

Предположим, работник сажает деревья. За каждой посаженное дерево он получает 20 руб. Дневная норма выработки составляет 50 деревьев. Сверх нормы выработки работник получает 30 руб. за каждое дерево. 5 рабочих дней работник находился на больничном. За оставшиеся 16 рабочих дней работник посадил 1000 деревьев. Средняя дневная заработная плата работника – 1110 руб. Для начала рассчитаем среднюю дневную выработку работника:

1000 / 16 = 62,5 дерева.

Таким образом, норма выработки была превышена на 12,5 деревьев.

Заработная плата с учетом больничного листа составит:

(50 * 20 +12,5 * 30) * 16 + 5 * 1110 = 27500 руб

Налог на доходы с физических лиц (НДФЛ) составляет 13% от начисленной заработной платы и будет рассчитываться по формуле:

(Заработная плата за месяц) * 13% / 100

(Заработная плата за месяц) * 13% / 100

Пример 5

Предположим, работник, сажающий деревья, получил в соответствии со сдельно-прогрессивной системой оплаты труда 27500 руб. НДФЛ составит:

27500 * 0,13 = 3575 руб

Работник получил на руки:

27500 – 3575 = 23925 руб

Существует система налоговых вычетов из налоговой базы НДФЛ, которая включает стандартные, социальные, имущественные, профессиональные и другие вычеты.

Рассмотрим на примере наиболее распространенного стандартного вычета на ребенка (детей). Вычет предоставляется в размере 1400 рублей на первого ребенка, аналогичная сумма — на второго ребенка, 3000 рублей – на третьего ребенка и аналогичная сумма – на четвертого ребенка. Вычет происходит из налоговой базы (т.е. из начисленной зарплаты) до тех пор, пока нарастающая сумма заработной платы с начала года не превысит 280 тыс. рублей. Расчет производится по следующей формуле:(Заработная плата за месяц – Налоговый вычет) *13% / 100

Пример 6

Предположим, доход работника фиксирован и составляет 27500 руб. в месяц. У работника есть трое несовершеннолетних детей. На первых двоих сумма налогового вычета составит 1400 * 2 = 2800 руб., на третьего 3000. Итого 5800 руб. будет вычитаться из 27500 руб. в течение 11-ти месяцев включительно. Налооблагаемая база составит 21700 руб. В 12-ом месяце заработная плата, суммированная нарастающим итогом с начала года, превысит 280 тыс. руб., после чего работник потеряет право применять налоговый вычет. Подсчитаем:

(27500 – 5800) * 0,13 = 2821 руб.

Работник получит на руки:

27500 – 2821 = 24679 руб.

Другие удержания из заработной платы

В соответствии с Трудовым кодексом помимо НДФЛ удержанию из заработной платы подлежат:

- Денежные средства, которые должны быть возвращены работником (например, остаток командировочных).

- Переплаты, возникшие по тем или иным причинам.

- Выплаты по исполнительным листам (алименты, штрафы, задолженности).

- Возмещение нанесенного материального ущерба предприятию.

Удержания не могут составлять более 50% от заработной платы.

Государственная власть в нашей стране выступает гарантом трудовых отношений – осуществляет контроль над правильностью расчета заработной платы, ее начисления и над своевременностью ее выплаты работодателями. Все нормативные положения, касающиеся этой процедуры, а также взаимоотношений между сотрудниками и руководством по поводу заработной платы, регламентированы Трудовым кодексом РФ. В соответствии с его статьей № 136 все сотрудники должны получать причитающееся вознаграждение за труд дважды в месяц. Именно трактовка этой, четко прописанной, правовой нормы зачастую производится некорректно: подавляющее большинство предприятий практикуют выдачу аванса и собственно заработной платы, хотя ТК РФ говорит о выдаче именно зарплаты два раза в месяц. Соответственно, если в организации сотрудники получают всё-таки аванс (незначительную сумму денег, на которую уменьшается размер выданной зарплаты), то все процедуры, связанные с порядком его начисления и сроками выдачи, должны быть строго оговорены и закреплены локальными нормативными внутрифирменными документами, а также согласованы с банком и федеральным казначейством. Отличительная особенность аванса – фиксированный размер, не зависящий от количества отработанных сотрудником часов и оклада работника. То, сколько именно денег будут получать сотрудники в качестве аванса ежемесячно, устанавливает руководство компании.

Формы оплаты труда как главный фактор, влияющий на порядок расчета заработной платы

Выбор формы оплаты труда (повременная или сдельная) работников государственных предприятий лежит на плечах соответствующих госорганов, в частных же компаниях это решение принимает руководство. В любом случае процедура начисления и выдачи вознаграждения за труд должна осуществляться в полном соответствии со всеми нормами ТК РФ.

Повременная оплата труда, как легко видеть из названия, предусматривает выдачу вознаграждения за труд в прямой пропорциональной зависимости от количества отработанных сотрудником часов. Также на размер выдаваемой суммы серьезно влияют такие факторы, как квалификация работника и установленный для конкретной штатной единицы оклад. Учет рабочего времени (для последующего расчета количества отработанных часов) ведется в табеле учета уполномоченным сотрудником. В этом документе указывается следующая информация:

- количество отработанных часов за каждый рабочий день;

- количество ночных часов (если функционалом предусмотрена работа в ночное время);

- количество отработанных часов в праздничные/выходные дни (если это имело место);

- пропуски работы (как по уважительным причинам, например, вследствие временной нетрудоспособности, так и по неуважительным – из-за прогулов или отстранения от работы).

Именно табель учета рабочего времени выступает в качестве основного документа для расчета зарплаты, поэтому он обязательно должен соответствовать форме Т-13 и требованиям законодательства, иметь все надлежащие реквизиты и грамотно, корректно заполняться.

Что касается сдельной оплаты труда, то она напрямую зависит от объема выполненной работы или от количества произведенной продукции. В рамках процедуры расчета за основу берутся следующие показатели:

- установленные предприятием расценки на выпускаемую продукцию/производимые работы;

- выполненный сотрудником объем работы (произведенный им объем продукции).

Для фиксации второго параметра используются специальные учетные документы, которые ведутся мастерами участка, бригадирами, старшими смены или другими сотрудниками, если на них возложена такая функция. Форма первичных документов, где этот показатель находит отражение, как правило, разрабатывается руководством предприятия (единого стандарта нет). Поскольку расценки на конкретный вид работ/произведенную продукцию постоянны, для расчета заработной платы работниковнеобходимо умножить количество выполненных работ или произведенной продукции на соответствующую сдельную расценку.

Разновидность этой формы оплаты труда – сдельно-премиальная форма, в рамках которой заработок сотрудника складывается из платы за фактически выполненную работу и премии, либо установленной в виде определенного процента от объема выпуска, либо фиксированной. Еще один вариант – косвенно-сдельная оплата труда, используемая теми компаниями, которые располагают вспомогательным/обслуживающим производством, необходимым для осуществления основного вида деятельности. Суть этой системы следующая: работники вспомогательного производства получают заработную плату из расчета определенного процента от общей суммы заработка сотрудников основного производства.

Компании, где работают в основном производственные бригады, часто практикуют выдачу зарплаты по сдельно-прогрессивной системе, основанной на расценках, которые в свою очередь зависят от количества продукции, произведенной за конкретный период. А бригады получают заработную плату по аккордной системе: вся сумма делится между членами бригады пропорционально отработанному каждым сотрудником времени.

Фонд оплаты труда (ФОТ): как его правильно сформировать

Расчет фонда заработной платы– обязательная процедура, позволяющая впоследствии правильно выдавать причитающуюся зарплату сотрудникам. ФОТ включает в себя следующее:

- начисленные суммы оплаты труда (в натуральной и денежной формах) и выплаты за неотработанное время (учебные отпуска, труд несовершеннолетних, вынужденные прогулы, простои, произошедшие не по вине сотрудника);

- если таковые есть – надбавки, доплаты, вознаграждения, поощрительные и премиальные выплаты (разовые премии, надбавки за выслугу лет, матпомощь, единовременные вознаграждения по результатам работы, оплата отпусков по уходу за ребенком, компенсации за неиспользованный отпуск);

- если это предусмотрено – компенсации проживания, питания, ГСМ.

В целом в зависимости от организации процедура расчета ФОТ может быть различной, однако неизменно в ней фигурируют такие показатели, как планируемый объем рабочего времени, объем производства по тарифным ставкам и сдельным расценкам. Чаще всего планирование ФОТ происходит по отдельным категориям работников, в каждой из которых применяется своя система оплаты. Соответственно, на каждом производственном предприятии необходимо отдельно планировать фонд оплаты труда для ряда категорий:

- управленцы,

- специалисты,

- служащие,

- рабочие-сдельщики,

- рабочие-временщики.

После этого суммированием высчитывается размер общего фонда оплаты труда.

Нюансы процедуры расчета заработной платы

Чтобы понять особенности процедуры расчета, целесообразно рассмотреть два варианта оплаты труда – согласно ТК РФ (два раза в месяц) и согласно принятым локальным нормативным актам (аванс + собственно заработная плата).

В первом случае все документы, необходимые для корректного начисления зарплаты, должны представляться в бухгалтерию дважды в месяц. Что касается налогообложения и прочих отчислений, то согласно 226 статье НК РФ НДФЛ и ЕСН подлежат к уплате раз в месяц, а взносы в пенсионный фонд – два.

Во втором же случае все требуемые документы передаются в бухгалтерию раз в месяц. Аванс не считается заработной платой (и, соответственно, объектом налогообложения), поэтому при его выдаче ни налоги, ни взносы в соцстрах не уплачиваются. Впоследствии же по результатам месяца начисляется зарплата, которая и служит базой для налогов и сборов в пенсионный фонд и ФСС.

Пример расчета зарплаты

Для примера можно попробовать произвести простой расчет вознаграждения за труд сотрудника с повременным заработком. Пусть его оклад составляет 15 тысяч рублей в месяц, а размер стандартного вычета (в соответствии с законодательством) – 400 рублей ежемесячно.

Расчет НДФЛ осуществляется по формуле: (оклад - вычет (400 рублей)) х 13 / 100.

При выбранных изначальных данных это выглядит так: (15 000 - 400) х 13 / 100 = 1 898 рублей.

Теперь, после расчета НДФЛ, можно вычислить заработную плату, которая подлежит выдаче работнику: оклад - НДФЛ:

15 000 - 1 898 = 13 102 рубля.

Полученный результат справедлив, если сотрудник отработал все причитающиеся дни месяца, в противном же случае общий итог будет меньше. Чтобы его вычислить, необходимо сначала рассчитать стоимость отработанных дней исходя из оклада работника. Допустим, что сотрудник был на больничном и из 21 рабочего дня месяца отработал только 15.

Первое действие: 1 5000 / 21 х 15 = 10 714,29 рублей.

Расчет НДФЛ: (10 714,29 - 400) х 13 / 100 = 1 341 рубль.

Расчет суммы к выдаче: 10 714,29 - 1 341 = 9 373,29 рублей.

Разумеется, если в компании предусмотрены дополнительные выплаты, если сотрудник имеет право на другие налоговые вычеты, всё это также учитывается при начислении заработной платы. Равно как и возможные удержания из начисленной зарплаты.

Немного о налогах и удержаниях из зарплаты

На любом предприятии размер начисленной заработной платы и сумма, которую работник в итоге получает на руки, не совпадают: второе число меньше. Происходит это вследствие того, что реальная зарплата представляет собой разность между зарплатой начисленной и суммой к удержанию. В соответствии со 137 статьей ТК РФ выделяются несколько видов возможных удержаний:

- налог на доходы физических лиц (в настоящее время он составляет 13 % от всех начисленных доходов);

- прочие налоги и вычеты из заработной платы;

- аванс, выплаченный работнику;

- алименты по исполнительным листам;

- возмещение материального вреда;

- компенсация за неотработанные дни отпуска (удерживается при увольнении сотрудника до окончания отпускного периода, если оплачиваемый отпуск увольняющийся уже получал);

- переплаты, возникшие вследствие расчетных ошибок;

- подотчетные суммы, не возвращенные сотрудником своевременно в кассу предприятия;

- удержания в пользу погашения кредитов, страховых взносов (на основании заявления работника).

Перед тем как рассчитать зарплату к выдаче, нужно принять во внимание, что НДФЛ не начисляется на сумму налоговых вычетов как на самого сотрудника, так и на каждого его ребенка до 18 лет (если речь о студенте дневной формы обучения, то до 24 лет). Кроме того, выделяются некоторые категории граждан, для которых предусмотрены определенные, свои налоговые вычеты.

Таким образом, на руки сотрудник предприятия получает сумму начисленной заработной платы, которая уменьшилась на размер всех удержаний. Однако «удерживать» до бесконечности, оставляя работника совсем без вознаграждения, нельзя, даже если все удержания законны. В соответствии с ТК РФ предельно допустимый размер удержаний составляет 20 % от начисленной заработной платы. В ряде случаев порог возрастает до 50 %, однако это – максимально возможная цифра, увеличивать которую (даже в случае необходимости удержать некоторую сумму по исполнительным листам) запрещено законодательно.

Расчет оплаты труда на любом как коммерческом, так и государственном предприятии происходит согласно законодательным актам, действующим в данный момент времени. Сумма ее зависит от должностного оклада, прописанного в трудовом договоре, отработанных в течение определенного периода часов и других деталей. Сумма, положенная к выплате, рассчитывается бухгалтером на основании ряда документов.

Что учитывается при подсчете?

На сегодняшний день наиболее часто практикуют две виды платы:

- Повременная . Первая предусматривает определенный договором оклад за отработанное время – час, день, месяц. Зачастую практикуется месячная ставка. При этом итоговая сумма зависит от времени, отработанного в течение определенного отрезка времени. Применяется в основном при расчете зарплаты работникам, от которых не зависит количество созданного продукта – бухгалтеров, учителей, менеджеров.

- Сдельная . Зависит от количества созданного продукта за определенный период. Зачастую используется на заводах. Она имеет несколько подвидов, которые мы рассмотрим несколько позже.

Так, повременная оплата труда предусматривает, что руководитель предприятия или другое должностное лицо обязаны вести и заполнять табель учета рабочего времени. Она оформляется по форме №Т-13 и заполняется ежедневно.

В ней должны отмечаться:

- количество рабочих часов, отработанных в течение дня;

- выходы «в ночь» – с 22:00 до 6:00;

- выход в нерабочее время (выходные, праздники);

- пропуски в связи с различными обстоятельствами.

Сдельная оплата предусматривает наличие маршрутной карты или наряда на определенный объем работ. Кроме того, учитываются: больничные листы, приказы о премировании, распоряжения о выдаче материальной помощи.

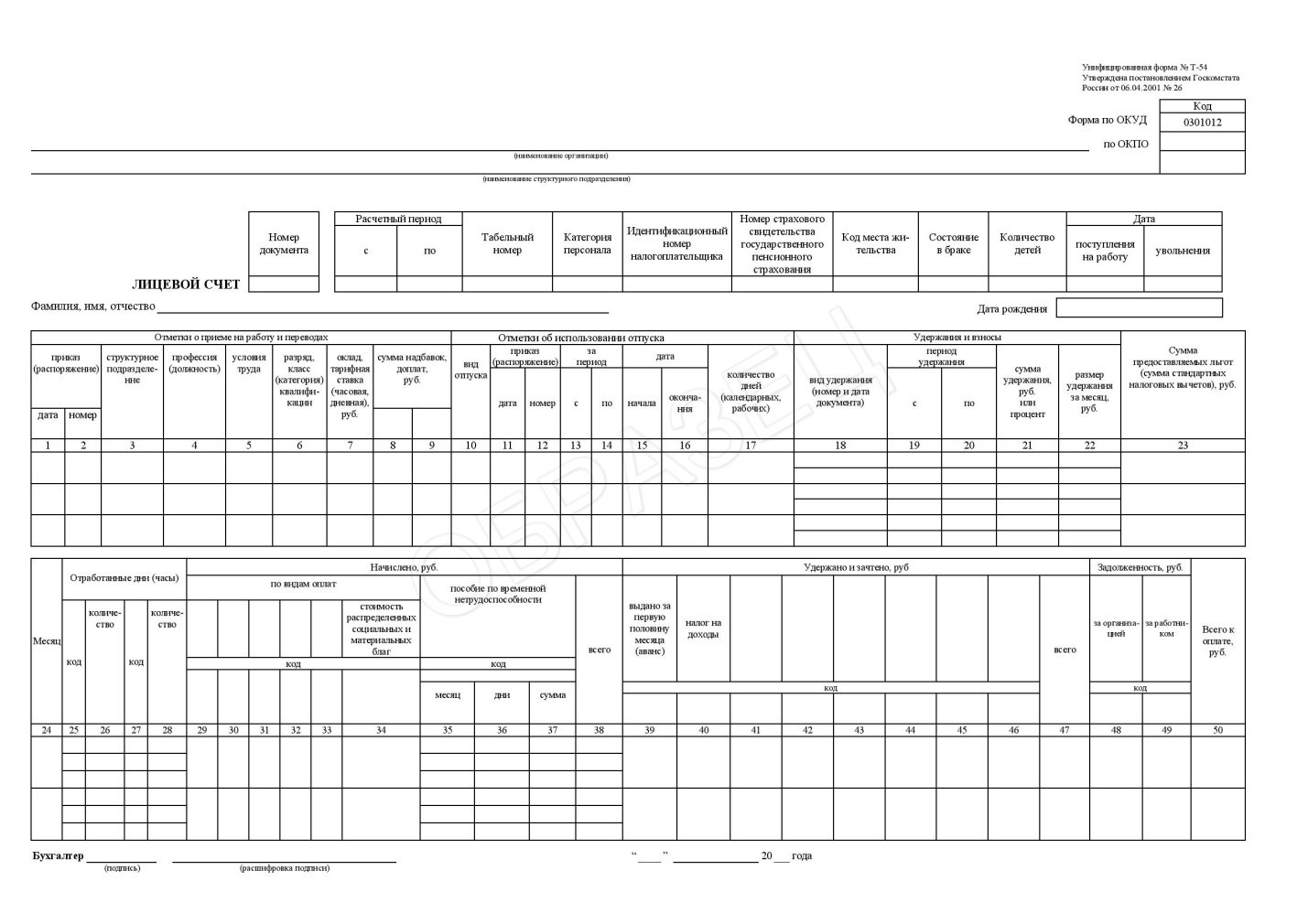

После приема на работу каждый бухгалтер должен вести аналитический учет заработной платы и фиксировать его в форме №Т-54. Это так называемый лицевой счет работника. Указанные в нем данные будут учитываться при расчете больничных выплат, отпускных и других видов пособий.

О том, как рассчитываются отпускные, можете узнать .

Формула расчета и примеры

Повременная оплата работы предусматривает оплату труда согласно отработанному времени и окладу сотрудника.

Рассчитывается она следующим образом:

Для помесячного оклада:

ЗП=О*КОД/КД, где

- О – фиксированный оклад за месяц;

- КОД – отработанные дни;

- КД – количество дней в месяце.

Для почасового/ежедневного фиксированного оклада :

ЗП=КОВ*О, где

- ЗП – заработная плата без учета налогов;

- КОВ – количество отработанного времени;

- О – оклад за одну единицу времени.

Рассмотрим пример:

Татьяна Ивановна имеет ежемесячный оклад в 15 000 рублей. В месяце был 21 рабочий день, но так как она брала отпуск за свой счет, отработала она всего 15 дней. В связи с этим ей выплатят следующую сумму:

15 000*(15/21)=15 000*0.71= 10 714 рублей 30 копеек.

Второй пример:

Оксана Викторовна работает с ежедневным окладом в 670 рублей. В этом месяце она проработала 19 дней. Ее заработная плата составит:

670*19 = 12 730 рублей.

Как видим, формула расчета заработной платы при данном виде оплаты весьма проста.

Сдельная оплата - как рассчитать?

При сдельной оплате труда оплачивается объем выполненных работ. При этом учитываются расценки в соотношении объемов работы.

При сдельной оплате труда заработная плата рассчитывается по следующей формуле:

ЗП = РИ*КТ, где

- РИ – расценки на изготовление одной единицы;

- КТ – количество произведенной продукции.

Рассмотрим следующий пример:

Иван Иванович за месяц изготовил 100 двигателей. Стоимость одного двигателя – 256 рублей. Таким образом, за месяц он заработал:

100*256 = 25 600 рублей.

Сдельно-прогрессивная

Стоит отдельно рассмотреть такой вид оплаты как сдельно-прогрессивная, при которой расценка зависит от количества произведенной продукции за определенный период.

К примеру, если за месяц работник производит 100 двигателей, то он получает за каждый 256 рублей. В случае если он перевыполняет эту норму, то есть производит свыше 100 двигателей в месяц, стоимость каждого изготовленного сверхнормы двигателя составляет уже 300 рублей.

В таком случае отдельно считается заработок за первые 100 двигателей и отдельно за последующие. Полученные суммы складываются.

Например:

Иван Иванович изготовил 105 двигателей. Его заработок составил:

(100*256)+(5*300)=25 600+1 500= 28 100 рублей.

Другие системы оплаты и их расчет

В зависимости от специфики работы оплата может быть:

- Аккордная . Зачастую применяется при оплате работы бригады. В таком случае насчитывается заработная плата бригаде в целом и выдается бригадиру. Полученную сумму рабочие делят между собой согласно существующей в их бригаде договоренности.

- Оплата на основе бонусов или процентов . Бонусная или комиссионная система применяется для сотрудников, от которых зависит выручка компании (см. также ). Довольно часто применяют ее к продавцам-консультантам, менеджерам. Тут существует постоянная, фиксированная ставка и процент от продаж.

- Вахтовая работа . Вахтовый метод работ предусматривает оплату согласно трудовому договору – то есть повременно либо за выполненные объемы работ. При этом могут насчитываться процентные надбавки за сложные условия труда. За выходы в нерабочие, праздничные дни оплата рассчитывается в размере не менее одной дневной или часовой ставки сверху оклада. Кроме того, выплачивается надбавка за вахтовый метод работы от 30% до 75% от месячного оклада. Процентная ставка зависит от региона, в котором проходят работы. Например, Иван Петрович работает вахтовым методом. Его месячная ставка составляет 12 000 рублей, надбавка за работу в данном регионе составляет 50% от оклада (О). Таким образом, его заработная плата будет составлять 12 000+50%О =12 000 +6 000=18 000 рублей за месяц работы.

Оплата праздничных выходов и ночных смен

При посменной работе оплачивается каждая смена в зависимости от тарифной ставки каждой смены. Она либо установлена трудовым договором, либо рассчитывается бухгалтером.

При этом стоит учитывать, что выходы в выходные, праздничные дни оплачиваются по более высокому тарифу – повышение ставки на 20%. Кроме того, выходы в ночное время с 22:00 до 6:00 также по тарифу повышения ставки на 20% от стоимости часа работы.

Налоги на заработную плату

Рассчитывая заработную плату, не стоит забывать о налогах. Так, работодатель обязан выплачивать в фонд страховых взносов 30% от суммы насчитанной заработной платы.

Кроме того, у сотрудников снимается 13% от заработной платы в НДФЛ. Рассмотрим, как происходит начисление налога.

В первую очередь, налог насчитывается на всю сумму заработной платы кроме случаев, в которых действует вычет на налог. Так, из общей суммы заработной платы высчитывается вычет на налог и только затем на полученное значение считается налоговая ставка.

Права на вычет на налог имеет ряд социально незащищенных категорий, перечень которых прописан в статье 218 НК РФ. К ним относятся:

- Ветераны ВОВ, инвалиды, деятельность которых была связана с АЭС. Вычет на налог составляет 3000 рублей.

- Инвалиды, участники ВОВ, военнослужащие – 500 рублей.

- Родители, на иждивении которых находится один или два ребенка – 1 400 рублей.

- Родители, на иждивении которых находится от трех детей – 3 000 рублей.

Для последних двух категорий действует ограничение. Так, после того как сумма полученной заработной платы с начала календарного года достигнет 280 000 рублей, налоговый вычет не применяется до начала следующего календарного года.

Пример:

Заработная плата за месяц Ивана Ивановича составила 14 000 рублей, так как он проработал полный месяц. Он получил инвалидность во время работы на АЭС. Таким образом, его налоговый вычет составит 3 000 рублей.

Налог НДФЛ рассчитывается для него следующим образом:

(14 000 – 3 000)*0.13= 1430 рублей. Это та сумма, которую должны удержать при получении заработной платы.

Таким образом, он получит на руки: 14 000 – 1430 = 12 570 рублей.

Второй пример:

Алла Петровна мать двух несовершеннолетних детей. Ее заработная плата составляет 26 000 в месяц. К декабрю общая сумма выплаченной ей заработной платы составит 286 000 рублей, следовательно, к ней не будет применен вычет к налогу.

Порядок выплат и расчет задержек

Согласно все тому же законодательству, заработная плата должна выплачиваться не реже чем 2 раза в месяц. Выделяют аванс, который выдается в середине месяца и собственно зарплату.

Аванс в среднем составляет от 40 до 50% от общей суммы выплат, в конце месяца выдается остальная часть выплат. Обычно это последний день месяца, если он припадает на выходные – последний рабочий день месяца. При несвоевременном начислении заработной платы работодатель обязан оплатить штраф.

Кроме того, предусмотрена компенсация для сотрудника, которая выдается по его требованию и составляет 1/300 ставки за каждый день просрочки.

Видео: Простой расчет зарплаты

Ознакомьтесь с основными нюансами расчета и начисления заработной платы. Опытный бухгалтер расскажет вам, как правильно рассчитать заработную плату в зависимости от выбранной вами системы оплаты труда.

Расчет оплаты труда производится бухгалтером на основе ряда документов. Выделяют две основные системы оплаты труда: сдельную и повременную. Наиболее популярна повременная система оплаты труда – она довольно проста и применяется на большинстве производств.